Над Европой снова навис риск долгового кризиса. Перспектива первого более чем за 10 лет повышения ставок Европейским центральным банком (ЕЦБ) вызвала рост доходностей по суверенным облигациям южноевропейских стран до «опасного уровня». Рассказываем, что сейчас происходит с суверенным долгом в еврозоне, как ЕЦБ планирует справляться с кризисом и как он может сказаться на стоимости активов.

Эта статья была написана специально для рассылки Bell.Инвестиции. Подписывайтесь!

Что случилось?

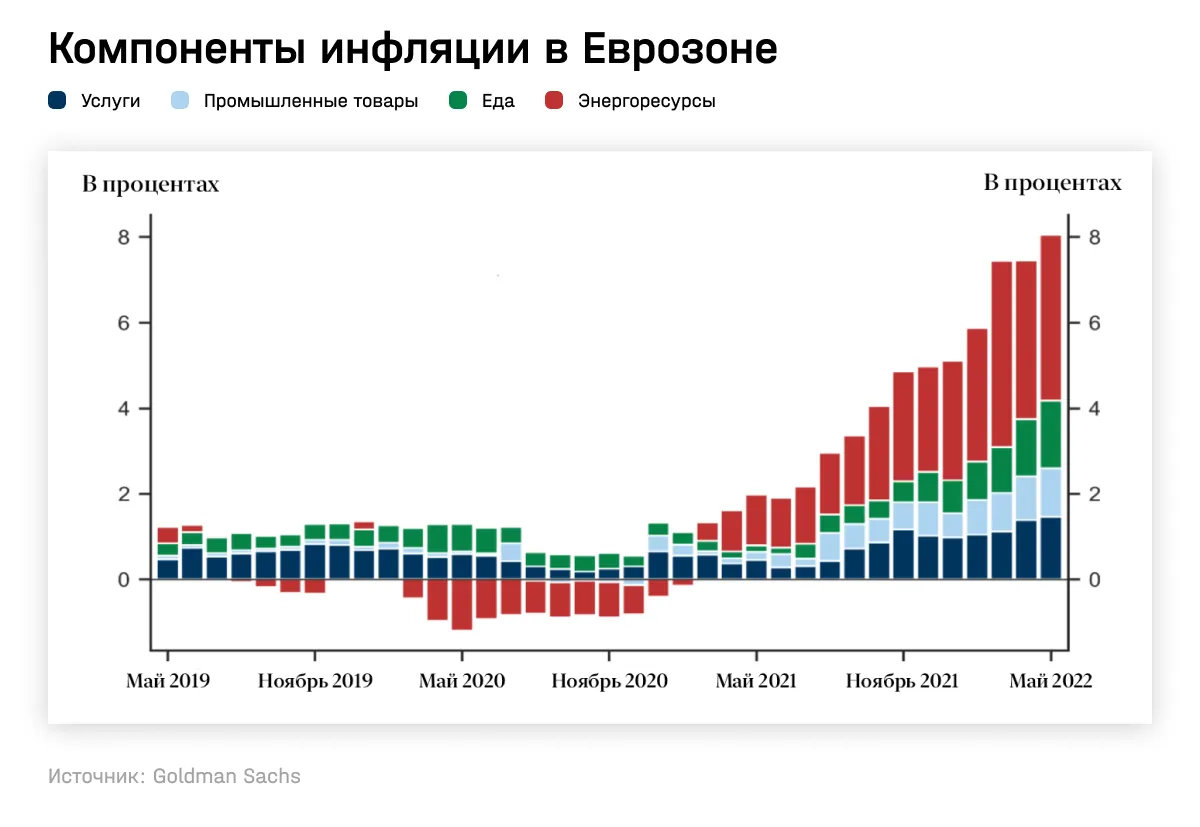

ЕЦБ столкнулся с необходимостью срочно ужесточать кредитно-денежную политику в еврозоне из-за рекордной инфляции. Это привело к резкому росту доходностей гособлигаций наиболее уязвимых европейских стран. В мае рост цен в еврозоне ускорился до 8,1% год к году — это в четыре раза выше таргета ЕЦБ (2%). В отличие от ФРС, изменившей цели по инфляции, ЕЦБ своей не менял.

Основной вклад в рост цен в еврозоне продолжают вносить растущие цены на энергоносители, говорится в отчете Goldman Sachs (есть у The Bell).

Но, в отличие от ФРС и некоторых других центробанков, которые уже приступили к агрессивному повышению ставок, ЕЦБ пока сохраняет базовую ставку на нулевом уровне. ФРС в этом году уже трижды повысила процентную ставку, на последнем заседании — сразу на 75 базисных пунктов. Банк Англии в июне повысил ставку пятый раз подряд — до 1,25%.

Европейский регулятор пообещал повысить ставку только в июле — на 25 базисных пунктов. Это будет первое повышение с 2011 года. За ним может последовать еще одно в сентябре, вероятно, с еще большим шагом. Кроме того, ЕЦБ подтвердил планы завершить программу количественного смягчения с 1 июля.

Заявление ЕЦБ привело к росту ставок по госдолгу стран еврозоны. Доходность итальянских гособлигаций превысила 4,2%, установив максимум с декабря 2013 года. Спред между ними и немецкими бумагами, бенчмарком ЕС, достиг самого высокого уровня с апреля 2020 года и составил 253 базисных пункта. Спреды между бенчмарком и испанскими и португальскими бумагами оказались на максимуме с мая 2020 года. По мнению аналитиков Goldman Sachs, ставки по суверенным облигациям южноевропейских стран, и особенно Италии, оказались в «опасной зоне».

Как ЕЦБ собирается бороться с кризисом

ЕЦБ пришлось созвать внеочередное заседание, чтобы обсудить ситуацию на рынках. По итогам регулятор объявил, что будет применять более гибкий подход к реинвестированию поступлений от погашения ценных бумаг в рамках коронавирусной программы покупки активов (Pandemic Emergency Purchase Programme, PEPP) — ликвидность будет перенаправлена в страны с более высоким уровнем госдолга.

Кроме того, ЕЦБ ускорит работу над новым механизмом против «фрагментации» долгового рынка. Под этим понимается не обоснованный с точки зрения экономической ситуации рост доходностей. Этот механизм должен предотвратить непропорциональное увеличение стоимости заимствований в экономически более слабых странах еврозоны — таких как Италия. Обещание нового механизма от ЕЦБ остановило рост доходностей итальянских гособлигаций и падение акций банков.

Каким будет новый инструмент, до конца не ясно. Скорее всего, он будет предусматривать покупку государственного долга наиболее уязвимых стран, пишет Bloomberg. Но при этом ЕЦБ придется продавать другие бумаги со своего баланса, чтобы покупки не мешали сдерживанию инфляции, говорят собеседники агентства. В Goldman Sachs ожидают, что этот механизм предложат в июле. При этом само по себе изменение PEPP аналитики назвали недостаточным для борьбы с «кризисом»: для Италии и Испании спреды сузятся только на 30–40 б.п.

Страны с высоким уровнем госдолга вряд ли получат безусловную поддержку в рамках этого механизма, отмечает Bloomberg. ЕЦБ может потребовать от них дальнейших реформ или усилить надзор. И, вероятно, вопрос в том, не вызовет ли это социальных и политических потрясений, наподобие тех, через которые проходила Греция в 2010-х.

Победу на выборах популистских партий аналитики Goldman Sachs называют одним из ключевых рисков, в случае реализации которого Европе придется искать фискальные пути для борьбы с фрагментацией. Также ограничение поставок газа из России способно вызвать рецессию в Европе, прежде всего в Германии и Италии, напоминают аналитики.

Возможно ли повторение долгового кризиса

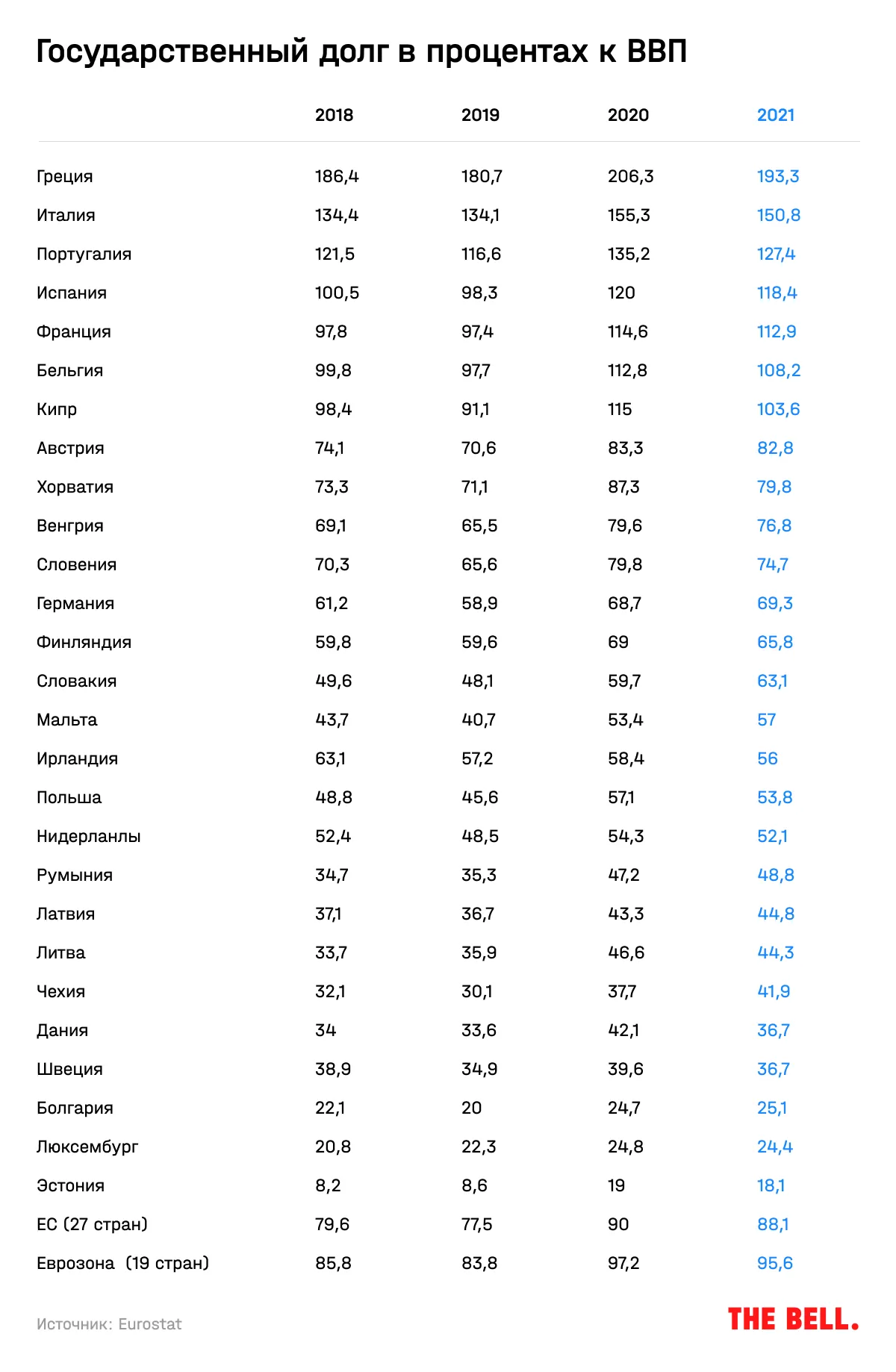

Ситуация в Европе сейчас отличается от начала десятых, когда разгорелся прошлый долговой кризис, отмечает Financial Times (FT). Некоторые из этих отличий делают нынешнюю ситуацию даже более тревожной — например, уровень госдолга. В Италии этот показатель в 2021-м году превысил 150% ВВП по сравнению со 127% десятью годами ранее. За это же время уровень госдолга Греции поднялся со 162% до 193% ВВП.

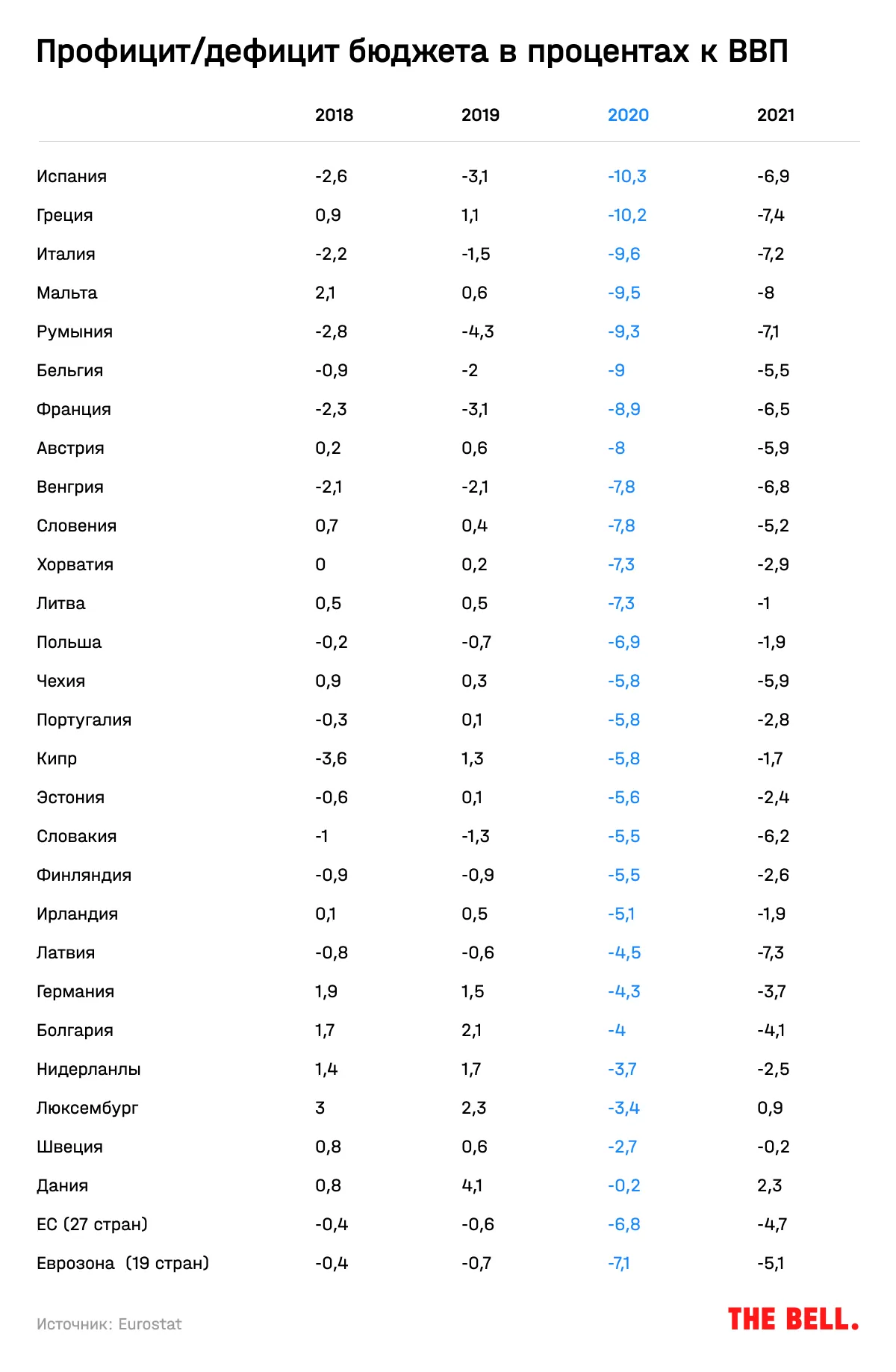

Одна из причин этого — пандемия. Бюджетный дефицит европейских стран, внедривших программы фискальных стимулов, резко увеличился, а в Греции и Испании превысил 10% ВВП. Но эта же проблема характерна и для северных европейских стран: действующие до сих пор стимулы в Германии в Goldman Sachs оценивают в 22–27 млрд евро. Они также создают дополнительное инфляционное давление.

Но есть и позитивные факторы, отмечает FT. Европейские банки с 2012 года стали более устойчивыми, а у ЕЦБ появился опыт борьбы с кризисом, при котором стоимость заимствования в разных странах растет с разной скоростью. Склонить представителей элит Германии и других северных стран к покупке облигаций будет проще, считает Лукреция Рейчлин, профессор экономики в Лондонской школе бизнеса.

Кроме того, теперь есть общий фискальный инструмент. В 2021 году был создан совместный фонд на 800 млрд евро для поддержки наиболее пострадавших от пандемии стран с помощью грантов и дешевых заимствований. Это означает, что, в отличие от предыдущего кризиса, ЕЦБ не окажется в одиночестве, заявила председатель ЕЦБ Кристин Лагард.

Официальные лица пока преисполнены внешним спокойствием. «Большая разница между сегодняшним днем и 10 годами ранее заключается в том, что тогда отношение долга к ВВП росло, а экономика падала. Сейчас экономика растет, а отношение долга к ВВП летит вниз», — считает Франческо Джавацци, старший экономический советник премьер-министра Италии Марио Драги. Несмотря на то что экономика Италии особенно сильно пострадала от ситуации в Украине, Джавацци прогнозирует ее рост в этом году на 3%. Госдолг Италии, по прогнозу, в 2022 году сократится до 147% ВВП.

Еврозона не столкнется с новым долговым кризисом, уверен и президент Еврогруппы Паскаль Донохью. По его мнению, нынешние обстоятельства «полностью» отличаются от той кризисной среды, в которой находился блок 10 лет назад, и у еврозоны сейчас «более прочная архитектура». Министр финансов Германии Кристиан Линднер считает, что ЕЦБ слишком остро отреагировал на волатильность на долговом рынке и «нет необходимости беспокоиться» о том, что в некоторых странах стоимость заимствований растет быстрее, чем в других.

Управляющий Банка Португалии Мариу Сентено в интервью CNN допустил, что грядущий экономический кризис может перерасти в финансовый. Однако он тоже подчеркнул, что Европа сейчас лучше подготовлена к такому сценарию, чем в 2011 году.

Впрочем, некоторые аналитики отмечают, что финансовым властям будет сложно совмещать выкуп облигаций некоторых стран и борьбу с инфляцией, отмечает FT. «В отличие от 2014 года, полномочия ЕЦБ сейчас под вопросом», — сказал изданию Анатолий Анненков, старший экономист по Европе в Societe Generale.

В Goldman Sachs все же считают, что ЕЦБ после представления нового механизма борьбы с фрагментацией удастся «заякорить» суверенные кредитные риски, после чего регулятор сможет продолжить цикл ужесточения денежно-кредитной политики.

Что мне с этого?

С учетом ограниченного движения капитала между ЕС и Россией проблемы с долгом ряда европейских стран не будут иметь существенного влияния на общую ситуацию в российской экономике, считает финансовый аналитик УК «Открытие» Олег Федорович.

Из-за санкций российский сегмент еврооблигаций полностью утратил связь с рынками американского и европейского госдолга, соглашается аналитик ФГ «Финам» Алексей Ковалев. Поэтому возможные штормы на долговых рынках развитых стран потенциально могут лишь минимально воздействовать на рынок валютных облигаций с российским риском. Рублевый долговой рынок практически полностью обособлен от мировой финансовой системы, и снижение глобального аппетита к риску, видимо, на нем практически никак не отразится, добавил эксперт.

Если долговой кризис в Европе произойдет, то на мировом финансовом рынке возникнет повышенная волатильность, отмечает начальник отдела аналитики и продвижения «БКС Мир инвестиций» Оксана Холоденко. В таком случае под угрозой окажутся рисковые активы и валюты развивающихся стран.

События последних месяцев показывают, что инвесторам нужно просчитывать катастрофические, пусть и маловероятные и отдаленные риски. Кипр, пострадавший от долгового кризиса в Греции, в 2013 году в обмен на финансовую помощь был вынужден списать 9,9% с каждого депозита, размер которого превышал 100 тысяч евро. На этом российские компании и вкладчики тогда могли потерять за один день до 3,5 млрд евро.