Что ждет российские акции в 2023 году. Прогнозы стратегов

30 декабря 2022

Источник:

The Bell

В уходящем году российский рынок акций продемонстрировал второе по величине годовое падение в XXI веке. После начала войны он на месяц был заморожен — и в итоге рухнул более чем на 40%. В условиях неопределенности аналитикам все равно приходится делать свою работу. The Bell пересказывает главное из стратегий на 2023 год пяти крупных брокерских компаний.

ВТБ

1. Экономика

- ВТБ прогнозирует, что российская экономика в 2023 году продолжит падение (-1,5% год к году). Основные ограничения для роста — ослабленный потребительский спрос, высокий уровень неопределенности и сокращение добычи нефти. С другой стороны, экономику поддерживает перенаправление экспортных потоков, смягчение бюджетной и денежно-кредитной политики, а также неплохая динамика в обрабатывающих отраслях промышленности.

- Ограничения для экспорта российской нефти (потолок цен на нефть в $60 за баррель и эмбарго на морские поставки со стороны ЕС), а также эмбарго на нефтепродукты со стороны ЕС, вводимое в феврале 2023 года, могут привести к снижению добычи на 5–10% в 2023 году. При этом возможности по росту добычи в мире ограничены, поэтому аналитики прогнозируют среднюю цену Urals в 2023 году на уровне $70 за баррель, в 2024-м — $78 за баррель. Введение эмбарго привело к увеличению дисконта Urals к Brent с $20 до $30 за баррель, но вряд ли высокий дисконт останется надолго, так как Россия подготовилась к ограничениям — перенаправила поставки и подготовила танкерный флот. Средний дисконт прогнозируется на уровне $22 и $17 за баррель в 2023 и 2024 годах соответственно.

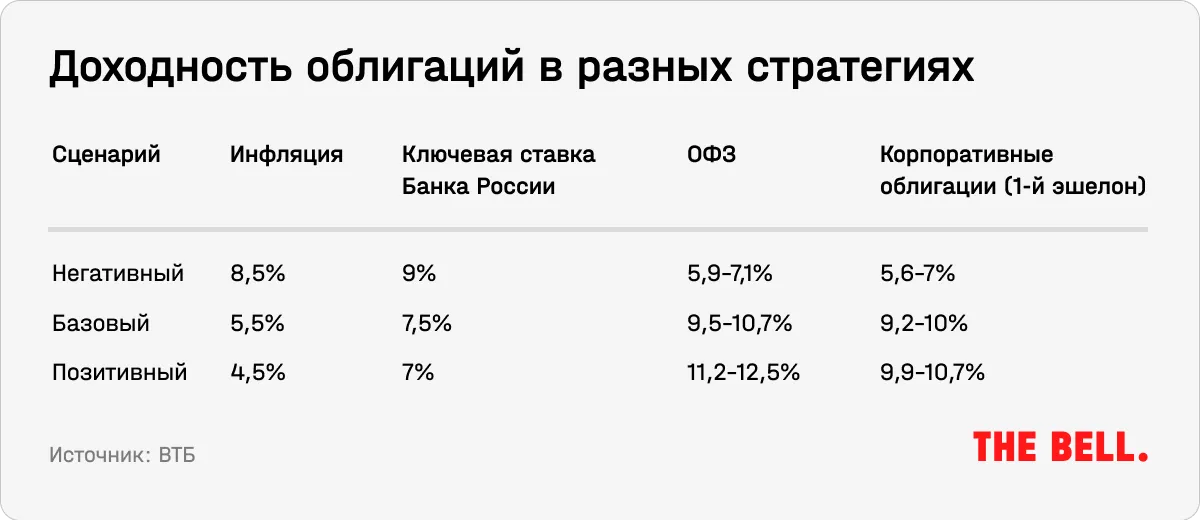

- Дефицит бюджета окажется в районе 1,5% ВВП в этом году и расширится до ~3% ВВП по итогам 2023 года. Минфин ждет меньшего дефицита в 2023-м (~2% ВВП), однако бюджетные доходы могут оказаться меньше запланированных. Это — проинфляционный риск. Еще один важный фактор для потенциала экономики — сокращение рабочей силы, который негативно влияет на совокупное предложение и повышает среднесрочные проинфляционные риски. Инфляция к концу 2023 года ожидается на уровне 5,5–6%. Это позволит ЦБ оставить ключевую ставку вблизи 7,5%, однако баланс рисков при этом смещен в сторону более высокой инфляции и более жесткой ДКП во втором полугодии.

- Продолжающаяся девалютизация и значительный приток валюты по текущему счету будут удерживать рубль от резкого ослабления. Среднегодовой уровень курса доллара прогнозируется вблизи 65 рублей, к концу 2023 года ожидается диапазон 65–70 рублей за доллар. В этом случае курс юаня на конец 2023 года будет в диапазоне 9,4–9,9 рубля.

2. Российские облигации

- Текущие доходности ОФЗ в средней и длинной части кривой закладывают возможное повышение ключевой ставки ЦБ на 50–100 б.п., до 8–8,5%, что создает определенный запас прочности в госбумагах, если это повышение произойдет, отмечают аналитики. Минфин в 2023 году на аукционах, вероятно, будет использовать ОФЗ с плавающими купонами для основного объема заимствований (план на год — 2,5–3,5 трлн рублей). Навес новых ОФЗ будет на сроке 10+ лет.

- Среди госбумаг предпочтительней среднесрочные. На участке кривой ОФЗ 6–7 лет образовался чрезмерно крутой наклон. Ожидается снижение доходностей ОФЗ (нормализация наклона) на сроке до погашения в 5–7 лет. Эти госбумаги будут под меньшим давлением первичных размещений Минфина.

- Среди корпоративных лучше выбирать облигации первого эшелона с низким кредитным риском и доходностью выше среднего исторического уровня (90–100+ б.п. к ОФЗ) срочностью 2–4 года.

Вот какую доходность в зависимости от разных сценариев могут принести облигации:

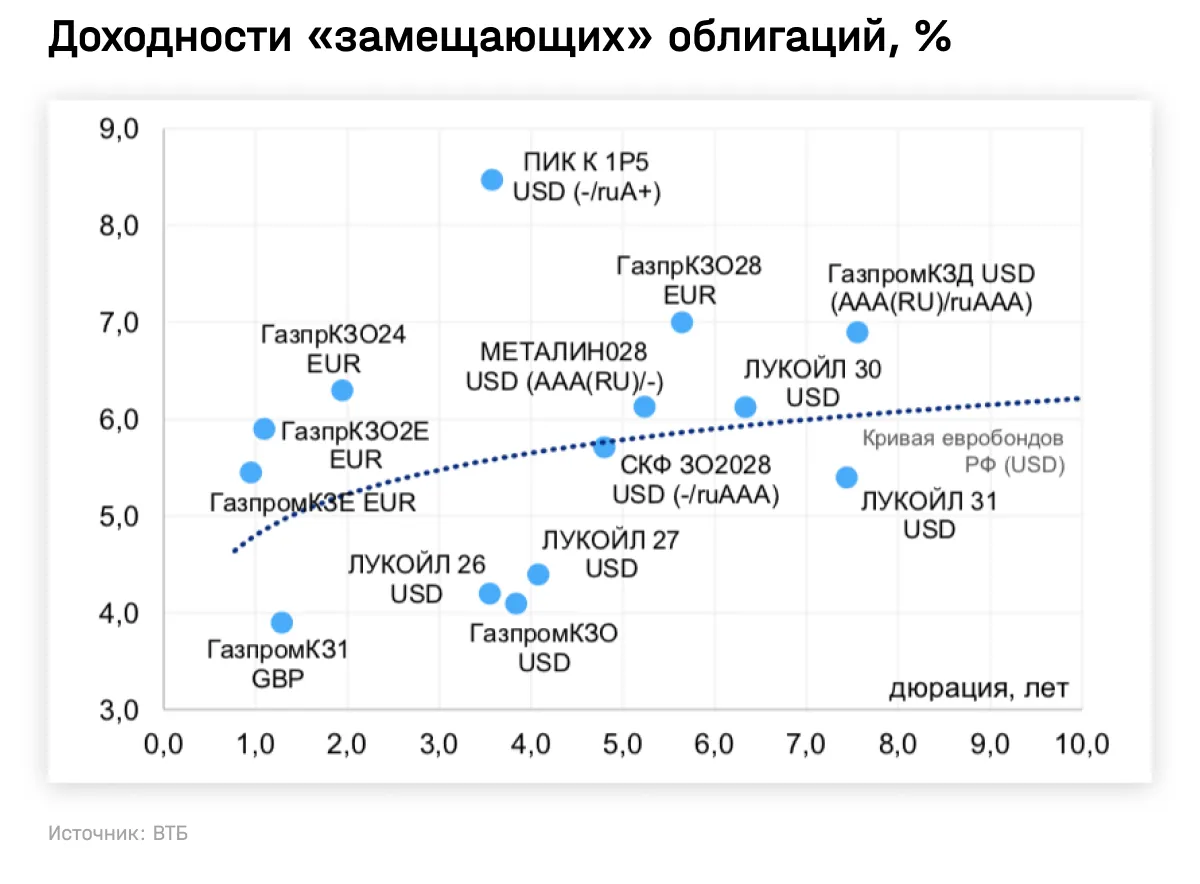

- На вторичном рынке «замещающие» облигации предлагают интересные доходности (~5–8% годовых), что выше околонулевых банковских депозитов и доходностей недавно появившихся локальных облигаций в юанях (~3–4% годовых).

3. Российские акции

- Аналитики ВТБ рекомендуют «держать» российские акции из-за геополитических рисков, ограниченного раскрытия информации и рисков замедления мировой экономики.