Забудьте о дивидендах. Почему опционная стратегия может подойти консервативным инвесторам?

The Bell

Классические стратегии консервативных инвесторов — портфель 60/40, дивидендные акции — не всегда позволяют инвесторам зарабатывать больше других стратегий с сопоставимым уровнем риска. В качестве альтернативы инвесторы могут рассмотреть опционную стратегию, которая не зависит от возможности компаний платить дивиденды по своим акций или купоны по облигациям. О доходности этой стратегии и как ей может воспользоваться частный инвестор, рассказывает Павел Бережной, CFA, автор телеграм-канала «Активные инвестиции».

Где инвесторы обычно ищут стабильный доход и почему эти стратегии сейчас могут не работать

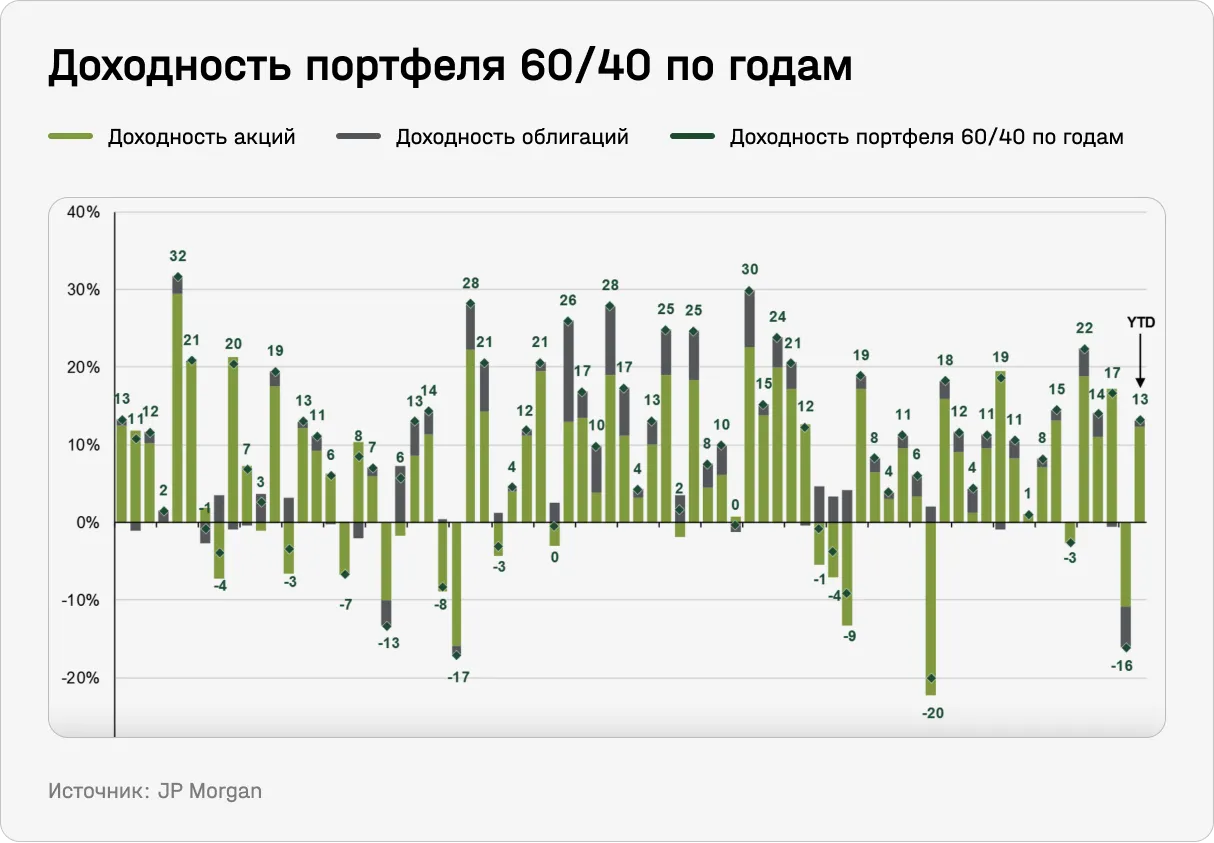

1. Сбалансированный портфель 60/40 долгое время считается классическим базовым вариантом для инвесторов с умеренным профилем риска. Это портфель, состоящий на 60% из акций, призванных обеспечить прирост капитала, и на 40% из облигаций, дающих текущую купонную доходность и контроль рисков.

После кризиса 2008-го такой портфель прекрасно оправдывал возложенные на него ожидания: акции росли, а снижающиеся ставки поддерживали стабильный спрос на облигации. Каждый раз снижение котировок акций нивелировалось ростом стоимости облигаций в портфеле.

Однако все резко изменилось в 2022-м, когда глобальные центробанки начали цикл повышения ставок, пытаясь взять под контроль заоблачную инфляцию. По итогам 2022-го портфель 60/40 показал худшую доходность с 2008-го.

2. Фокус на стабильных дивидендных акциях всегда был популярной стратегией для инвесторов, которым важен регулярный денежный поток. Этот подход особенно актуален для инвесторов пенсионного возраста. Как правило, сектора, в которых дивидендная доходность наиболее высокая, это — недвижимость, банки, компании сферы коммунальных услуг, нефтегазовой и смежных отраслей.

Но есть риск того, что дивидендные платежи у некоторых из таких компаний вряд ли будут расти с инфляцией, а, возможно, будут полностью прекращены. Это связано с двумя глобальными трендами последних лет.